Che cos’è il Quantitative Easing (QE)? Quali sono i suoi obiettivi? In questo articolo rispondiamo a queste e ad altre interessanti domande.

Per combattere i problemi economici innescati dalla pandemia, le banche centrali di diversi paesi hanno attuato politiche monetarie aggressive, una delle quali è il Quantitative Easing. Leggi di più!

Negli ultimi due anni, le banche centrali hanno cercato di combattere il più possibile gli effetti economici delle restrizioni legate alla pandemia. Per fare ciò, sono state utilizzate su scala mondiale varie forme di politica monetaria senza precedenti. Nell’articolo di oggi parleremo di una delle forme più aggressive di politica monetaria, il Quantitative Easing (QE). Immergiamoci.

Table of Contents

Cos’è il Quantitative Easing

Il Quantitative Easing si verifica quando le banche centrali acquistano carichi di attività. Sebbene ogni paese (o banca centrale) abbia un approccio leggermente diverso al concetto, generalmente questo si riduce all’iniezione di capitale nell’economia. L’obiettivo è duplice: ridurre i tassi di interesse (e quindi incoraggiare la spesa dei consumatori) e aumentare i prezzi.

Spiegherò il QE in base a come funziona nell’Unione Europea. La FED ha un approccio molto simile. Il QE si verifica quando la BCE acquista obbligazioni dalle banche. Questi acquisti fanno salire il prezzo delle obbligazioni e aumentano il denaro a disposizione delle banche.

Come risultato dell’aumento dei prezzi delle obbligazioni e del denaro disponibile, i tassi di interesse diminuiscono e i prestiti diventano più abbordabili. Tutto questo si traduce in un aumento della spesa, poiché si scoraggia il risparmio e si incentiva il prestito di denaro. L’economia riceve una spinta significativa, poiché crescono sia i consumi che gli investimenti. Questo generalmente crea anche nuovi posti di lavoro.

Finora tutto bene no? La coperta è corta. Il QE non è privo di problemi e carenze. I tassi di interesse ad esempio non possono scendere all’infinito. I tassi di interesse negativi infatti vengono introdotti solo nei conti con un patrimonio netto elevato, ma è un fenomeno raro. Un altro problema risiede nel fatto che acquistando debiti di tale portata, è possibile mantenere in vita le imprese in fallimento più a lungo di quanto gli economisti affermino sia una cosa buona. Tenere a galla queste attività comporterà problemi nel momento in cui l’iniezione di capitale si interromperà e queste attività falliranno tutte in una volta.

Inoltre il QE è una cosa relativamente nuova e sperimentale. Con così pochi dati utili per determinare gli effetti a lungo termine, gli economisti sono molto divisi sul fatto che il QE sia o meno lo strumento giusto. Questo perché il QE è generalmente seguito da un’inflazione elevata.

Quantitative easing vs operazioni “open market”

Come discusso nell’introduzione di questo articolo, molte persone confondono le operazioni di mercato aperto e il QE. Sebbene i due concetti siano molto simili, il Quantitative Easing avviene su una scala molto più ampia.

Le operazioni di mercato aperto avvengono regolarmente, dove le banche centrali acquistano piccole porzioni di debito pubblico a breve termine per mantenere bassi i tassi di interesse. Quindi è abbastanza simile al QE, ma la differenza sta nelle dimensioni dell’operazione. Il Quantitative Easing è considerato una risposta di emergenza su larga scala, in cui le banche centrali iniettano enormi quantità (parliamo di trilioni di dollari) di capitale nell’economia.

Il rapporto con l’Inflazione

Questa operazione su larga scala di solito avviene con le riserve (ovvero denaro che hanno già) della Banca Centrale. La frequente associazione di QE con la “stampa di nuovo denaro” è quindi imprecisa, o almeno lo era in passato. Come ho detto prima, la definizione di QE è stata modificata dalla BCE, al punto tale da parlare di creazione di denaro piuttosto che di “spostamento di fondi”.

Penso che siamo tutti d’accordo sul fatto che creazione di denaro suoni molto simile a stampa di denaro, forse un po’ meglio. Gli economisti sono già preoccupati per la tendenza del QE a causare inflazione, ed ora che viene creato denaro aggiuntivo per sostenere l’acquisto di questi asset, le cose possono sfuggire di mano rapidamente, come stiamo vedendo in questi giorni.

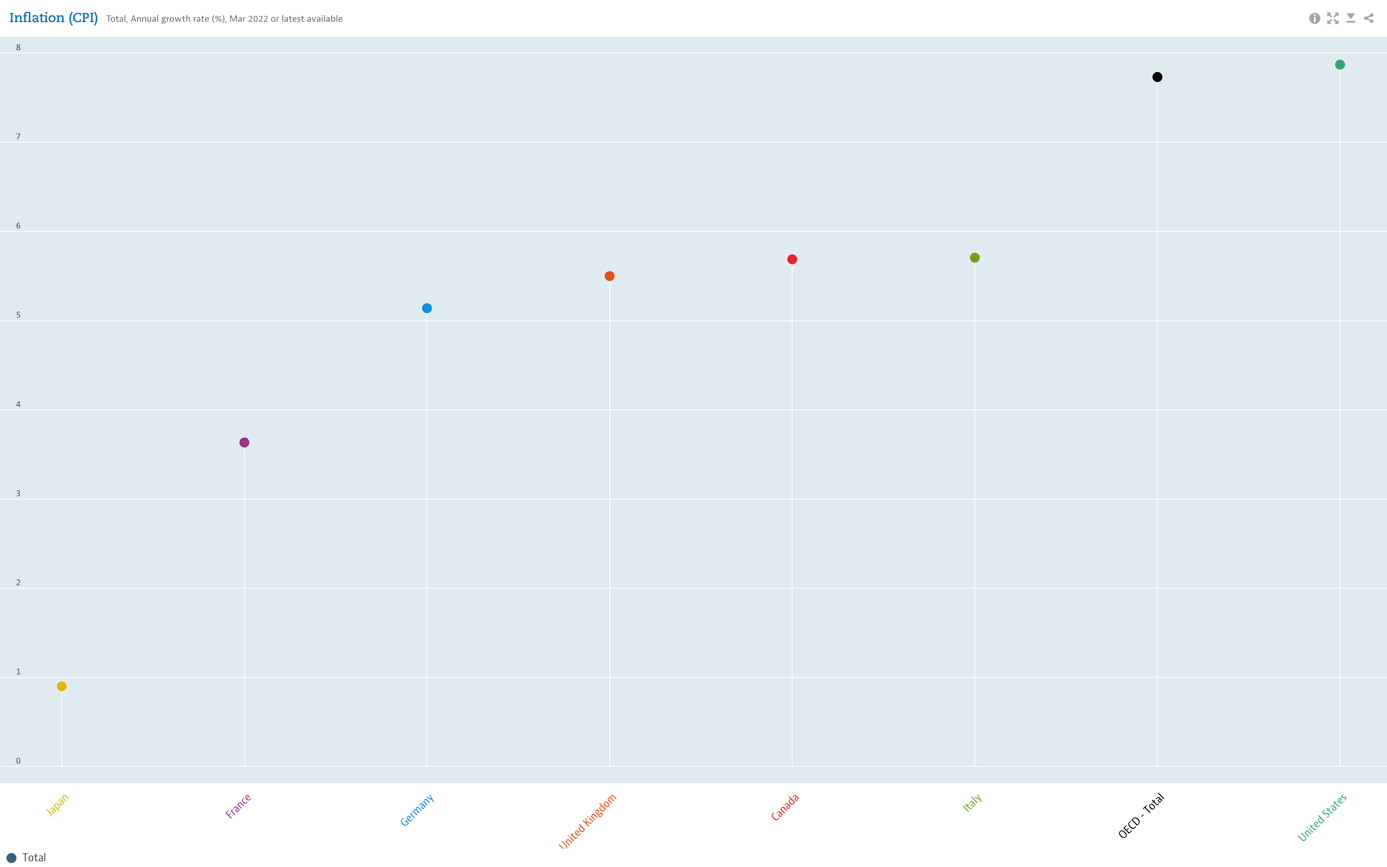

Il grafico sopra mostra i tassi di inflazione aggiornati, con gli Stati Uniti in testa all’8,0% rispetto a marzo 2021. Questo è significativo, poiché l’inflazione oscillava tra l’1-2% prima del QE su vasta scala e della creazione di nuovo denaro.

Di conseguenza, il consenso sembra essere che questi tassi di inflazione superiori al normale siano stati causati principalmente dal QE. Alcuni esperti in materia sostengono che l’inflazione sia dovuta anche ai problemi del blocco globale delle supply chain, causato dal COVID 19. Io – un non esperto – credo che la verità sia nel mezzo, ovvero in una combinazione di molteplici fattori, inclusi i due che ho appena menzionato.

Quantitative Easing e Nasdaq

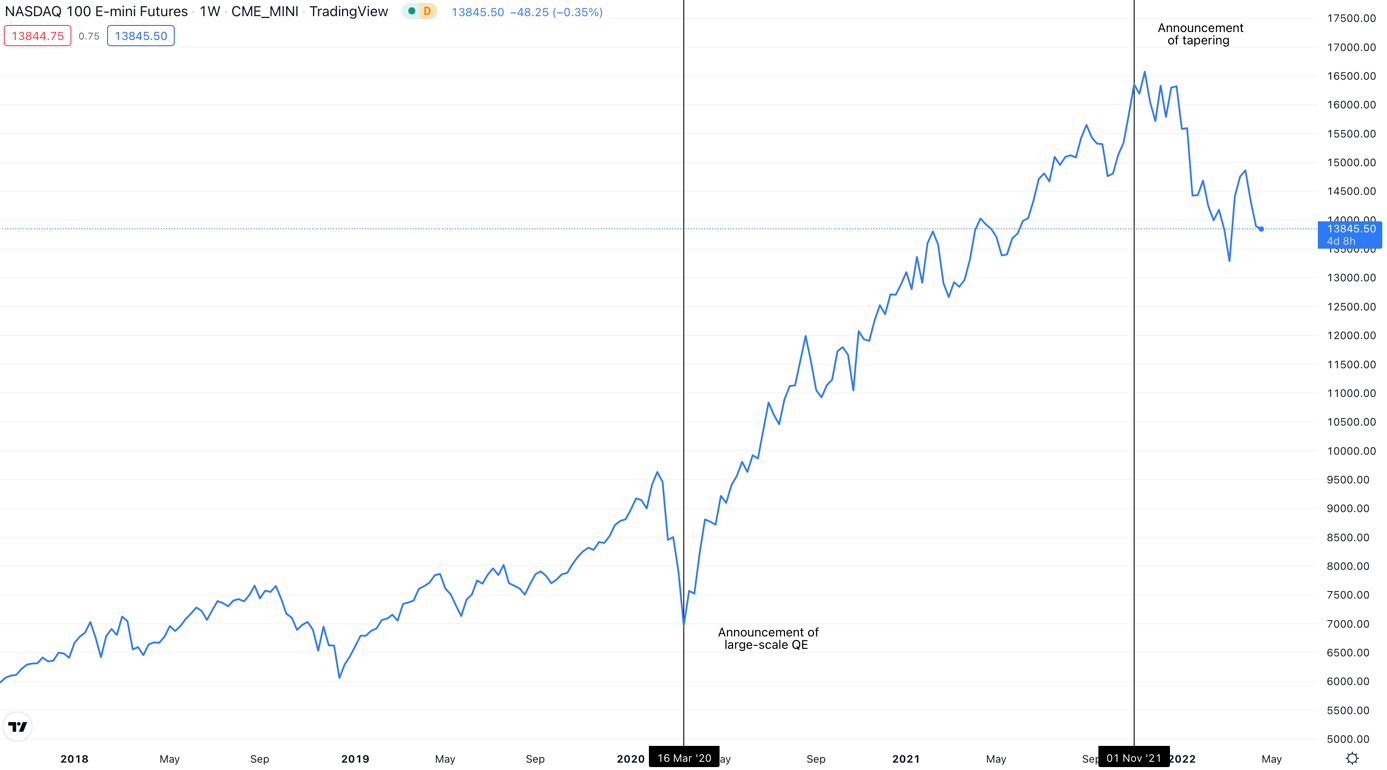

L’inflazione e il QE non sono le uniche due cose strettamente legate. Diamo un’occhiata alla performance del Nasdaq e ai tempi del QE. La BCE ha annunciato il suo primo pacchetto di QE da 750 miliardi di euro il 18 marzo. La Federal Reserve ha annunciato il primo “pacchetto completo su larga scala di 700 miliardi di dollari di QE” il 15 dello stesso mese. Le banche centrali hanno salvato il mercato azionario.

Pochi giorni dopo, i mercati globali hanno trovato un minimo e sono saliti a velocità mai viste prima, continuando a crescere a un ritmo in lenta diminuzione per oltre un anno. Appena sei mesi fa, le banche centrali hanno annunciato che era giunto il momento di rallentare le macchine da stampa e avviare il cosiddetto processo di tapering. Contrariamente a quanto si possa credere, questo in realtà non vuol dire che le macchine da stampa si fermano. Il ritmo di stampa del denaro viene semplicemente ridotto.

Il grafico seguente mostra quanto strettamente siano stati correlati il QE e la crescita del Nasdaq. Questo preoccupa un po’: se quella fase di crescita è stata guidata dal QE, cosa succede quando la musica si ferma?

Immagino che solo il tempo ce lo dirà. Non aiuta il fatto che il QE arrivi nel periodo di incertezza politica globale in corso, in cui le catene di approvvigionamento sono danneggiate in modo irreparabile. Allo stesso tempo, le banche centrali stanno anche adeguando al rialzo i tassi di interesse, un altro strumento di politica monetaria a loro disposizione.

Questi sono tempi incredibilmente complessi. Comprendere il funzionamento delle forze trainanti dietro le economie mondiali è utile per pianificare in anticipo. Continuerò a studiare la politica monetaria ed i mercati globali, e non vedo l’ora di condividere presto le mie scoperte con voi.