L’average true range (ATR) è un famoso e molto utilizzato indicatore di analisi tecnica per il trading sui mercati finanziari che è stato presentato per la prima volta dallo specialista di mercato J. Welles Wilder Jr. nel suo libro intitolato New Concepts in Technical Trading Systems.

L’average true range (ATR) viene utilizzato per valutare la volatilità del mercato sezionando l’intera gamma di prezzi di un asset in un determinato periodo di tempo.

Gli indicatori di true range sono calcolati sottraendo il massimo attuale dal minimo attuale, il valore assoluto del massimo attuale dalla chiusura precedente e il valore assoluto del minimo attuale dalla chiusura precedente. L’indicazione del true range è quella considerata più accurata. In seguito, l’ATR è una media mobile degli intervalli effettivi, calcolata in genere su 14 giorni.

Per creare un maggior numero di segnali di trading, i trader potrebbero utilizzare periodi più brevi di 14 giorni. D’altro canto, periodi più lunghi hanno una maggiore probabilità di produrre un numero relativamente basso di segnali di trading.

Table of Contents

Cos’è l’average true range (ATR)

L’average true range (ATR) è uno dei più noti e utilizzati indicatori di analisi tecnica utili per il trading speculativo. Nella maggior parte dei casi, è prodotto dalla media mobile semplice di una serie di indicatori di range effettivi calcolati su un periodo di quattordici giorni. L’average true range (ATR) è stato concepito principalmente per l’utilizzo nei mercati delle materie prime. Tuttavia, è stato successivamente utilizzato per molti altri tipi di titoli.

L’intervallo medio dei prezzi di un investimento in un determinato periodo di tempo viene visualizzato dagli investitori attraverso l’Average True Range (ATR).

Qual è la formula per calcolare l’Average True Range (ATR)

L’ATR può essere calcolato per un investimento utilizzando la seguente formula, che si basa sul calcolo di un ATR precedente:

ATR precedente meno uno più TR, dove TR è uguale al numero di periodi.

TR sta per “true range”.

Previous ATR(n−1) + TR / n

Dove:

n= Numero di periodi

TR= True range

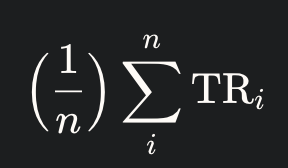

Nel caso in cui non esista un ATR determinato in precedenza, è necessario utilizzare:

Dove:

TRi = intervallo vero specifico, ad esempio il TR per il primo giorno, seguito dal TR per il secondo giorno e infine dal TR per il terzo giorno

n = numero di periodi

Nota: Tutti i termini per gli n periodi che iniziano da i, o dal periodo fornito, vengono sommati per formare la somma che è rappresentata dal segno maiuscolo sigma (Σ). Nel caso in cui non ci sia un numero dopo la lettera i, si presume che il punto iniziale sia il primo periodo (si potrebbe vedere i=1, che indica che si deve iniziare a sommare dal primo termine).

Come si calcola il True Range (TR)

Per ottenere il True Range (TR), è necessario utilizzare la formula riportata di seguito:

TR = Max [(H−L),∣H−Cp∣,∣L−Cp∣]

Dove:

H= Massimo di oggi

L= Minimo di oggi

Cp= Prezzo di chiusura del giorno precedente

Max= Highest value of the three term

Così che:

(H−L)= Massimo odierno meno il minimo odierno

∣H−Cp∣= Valore assoluto del massimo di oggi meno il prezzo di chiusura di ieri

∣L−Cp∣= Valore assoluto del minimo di oggi meno il minimo di ieri

COme si usa l’average true range (ATR) nella pratica

L’ATR è stato inizialmente ideato da Wilder per analizzare le materie prime. Ma questo indicatore può essere utilizzato anche per analizzare azioni, indici, criptovalute e qualsiasi bene negoziato sui mercato finanziari.

In altre parole, un ATR più grande indica che il titolo sta vivendo un’elevata volatilità. Al contrario un ATR più basso indica che il titolo ha avuto una minore volatilità nel periodo di tempo valutato.

L’average true range (ATR) è uno strumento prezioso che può essere aggiunto a un sistema di trading per una maggiore accuratezza oeprativa. I tecnici di mercato possono utilizzarlo per avviare e chiudere le operazioni. È stato sviluppato per fornire ai trader la possibilità di quantificare la volatilità giornaliera di un asset in modo più preciso, utilizzando formule semplici. L’indicatore non fornisce alcuna indicazione sulla direzione in cui si muovono i prezzi. La sua funzione principale è piuttosto quella di quantificare la volatilità creata dai gap e di limitare le oscillazioni al rialzo o al ribasso. L’average true range (ATR) è un calcolo ragionevolmente semplice che richiede solo i dati dei prezzi passati.

Un approccio di uscita che può essere utilizzato indipendentemente dal modo in cui si sceglie di entrare nel mercato è l’average true range (ATR). Chuck LeBeau è l’ideatore della strategia “chandelier exit”, una delle più note strategie di uscita. Quando si utilizza la chandelier exit, si posiziona un trailing stop sotto il massimo raggiunto dal titolo dall’inizio della transazione. È possibile determinare la distanza tra il massimo raggiunto e il livello di stop moltiplicando un certo multiplo per l’average true range (ATR).

L’utilizzo dell’average true range (ATR) nel trading di derivati

Quando si parla di mercati dei derivati, l’ATR può anche fornire al trader un indicatore della dimensione dell’operazione che dovrebbe utilizzare. È possibile utilizzare la tecnica dell’ATR per dimensionare le posizioni in modo da prendere in considerazione la volatilità del mercato sottostante e la disponibilità del singolo trader a tollerare il rischio.

Questo è un esempio di utilizzo dell’ATR.Per illustrare una situazione ipotetica, immaginiamo che il valore iniziale di un ATR a cinque giorni sia determinato a 1,41 e che l’intervallo reale per il sesto giorno sia 1,09. È possibile stimare il valore dell’ATR a cinque giorni. È possibile stimare il valore dell’ATR sequenziale moltiplicando prima il valore precedente dell’ATR per il numero di giorni inferiori a uno e aggiungendo al prodotto l’intervallo reale per il periodo corrente.

Successivamente, si divide il totale per il periodo di tempo scelto. Un esempio di valore atteso per l’ATR è 1,35, che può essere espresso come (1,41 moltiplicato per (5 – 1) più (1,09)) diviso per 5. Sarebbe quindi possibile applicare la formula per l’intero periodo.

Nonostante il fatto che l’ATR non fornisca alcuna informazione sulla direzione in cui avverrà il breakout, è possibile aggiungerlo al prezzo di chiusura e il trader può acquistare ogni volta che il prezzo del giorno successivo supera tale numero. L’illustrazione di questo concetto è riportata di seguito. I segnali di trading sono piuttosto rari. Ma in genere rappresentano punti critici in cui il mercato raggiunge una svolta. Secondo il ragionamento che sta alla base di questi segnali, si è verificato uno spostamento della volatilità ogni volta che un prezzo chiude più di un ATR (Average True Range) al di sopra della chiusura precedente più recente.

Quali sono i vincoli imposti dall’ATR

Esistono due limitazioni principali che influenzano l’utilizzo dell’indicatore ATR.Innanzitutto, l’ATR è una misura soggettiva, il che significa che è suscettibile di interpretazione. Questa è la prima considerazione.Non è possibile determinare con assoluta certezza se un trend è pronto a invertirsi con una singola misurazione dell’ATR.Le misurazioni dell’ATR, invece, devono essere costantemente confrontate con le letture precedenti per avere un’idea della forza o della debolezza di un trend.

In secondo luogo, l’ATR misura solo la volatilità del prezzo di un asset e non la direzione in cui si muove.Quando i mercati attraversano dei pivot o quando le tendenze sono in fase di svolta, questo può spesso generare segnali confusi.Ciò è particolarmente vero quando il mercato è in fase di pivot.

Un esempio è rappresentato da un rapido aumento dell’average true range (ATR) dopo un movimento significativo che va contro la tendenza dominante.Ciò potrebbe indurre alcuni trader a credere che l’ATR stia sostenendo la tendenza precedente. Ma questa non è l’interpretazione corretta.

Come utilizzare al meglio l’average true range (ATR) nel trading

La volatilità dei prezzi di un investimento può essere valutata utilizzando come misura l’average true range.Ai fini dell’entrata e dell’uscita dalle operazioni, nonché per determinare se acquistare o meno un’attività, viene utilizzato insieme ad altri indicatori e strumenti.

Come interpretare i valori dell’ATR

Il valore dell’ATR è il range medio di prezzo di un investimento in un periodo di tempo che viene definito “average true range”. Se l’average true range (ATR) di un asset è pari a 1,18 dollari, il prezzo di quell’asset ha un range medio di movimento di 1,18 dollari ogni giorno di trading.

Come si determina un buon Average True Range (ATR)

Un ATR effettivo dipende dall’asset. Un ATR (Average True Range) abbastanza vicino a 1,18 dollari indica che l’asset sta funzionando in un modo che può essere considerato tipico. Se lo stesso asset si ritrova improvvisamente con un ATR superiore a $1,18, ciò potrebbe indicare la necessità di ulteriori indagini.

Allo stesso modo, se l’ATR è molto ridotto, è necessario indagare sulle ragioni di questo fenomeno prima di intraprendere qualsiasi azione.

Il segnale di uscita tramite ATR

I segnali di trading possono essere generati sottraendo il valore dell’average true range (ATR) dal prezzo di chiusura.I trader hanno la possibilità di uscire da queste transazioni. Un cambiamento importante nelle caratteristiche del mercato si è verificato quando il prezzo chiude più di un average true range (ATR) al di sotto della chiusura più recente. Questa regola segue lo stesso ragionamento della precedente. A questo punto, data la probabilità che il titolo entri in un trading range o inverta la direzione, la chiusura di una posizione long diventa una scommessa sicura.

Una delle applicazioni più importanti dell’ATR è il meccanismo di uscita, che può essere utilizzato indipendentemente dal processo decisionale utilizzato per determinare l’ammissione. È definito come un multiplo dell’average true range (ATR) che la distanza tra il massimo storico e il livello di stop è certa. A titolo di esempio, possiamo prendere il massimo più alto da quando abbiamo iniziato l’operazione e rimuovere tre volte il valore dell’average true range (ATR) da quel massimo.

Il fatto che si alzi rapidamente verso l’alto in reazione all’attività del mercato è ciò che conferisce a questo trailing stop un valore considerevole. La parola “lampadario” è stata scelta da LeBeau per il motivo che “proprio come un lampadario pende dal soffitto di una stanza, l’uscita del lampadario pende dal punto alto o dal soffitto del nostro trade”.

Quali sono i Vantaggi dell’utilizzo di indicatori di volatilità

Dato che si modificano in base alle caratteristiche del titolo che si sta negoziando, gli ATR sono, per certi versi, preferibili all’utilizzo di una percentuale costante. Questo perché riconoscono che la volatilità varia da un titolo all’altro e dipende dalle condizioni del mercato. La distanza tra lo stop loss e il prezzo di chiusura cambia automaticamente e si sposta a un livello appropriato quando il trading range si espande o si contrae. Questo avviene per trovare un equilibrio tra il desiderio del trader di salvaguardare i guadagni e l’esigenza di permettere al titolo di muoversi all’interno del suo range regolare.

I sistemi di breakout ATR sono adattabili a qualsiasi periodo di tempo e possono essere utilizzati da qualsiasi strategia. In particolare, sono utili quando vengono utilizzati come tattica per il day trading. L’average true range (ATR) viene aggiunto e sottratto al prezzo di chiusura della prima barra di 15 minuti dai day trader che utilizzano un periodo di tempo di 15 minuti. I punti di ingresso per la giornata sono determinati da questo dato e gli stop sono impostati in modo che l’operazione possa essere chiusa con una perdita se i prezzi tornano al punto in cui si trovavano alla fine della prima barra del giorno. È possibile utilizzare qualsiasi intervallo di tempo specifico, come cinque minuti o dieci minuti.

Un esempio di utilizzo

Ad esempio, questo metodo può utilizzare un ATR a 10 periodi, che incorpora i dati del giorno precedente. L’utilizzo di numerosi ATR è un’altra varietà che può essere utilizzata. Il numero di ATR può variare da una quantità frazionaria, come la metà, fino a tre. (Inoltre, non ci sono abbastanza transazioni per rendere il sistema redditizio). Toby Crabel ha dimostrato l’efficacia di questo metodo su un’ampia gamma di materie prime e futures finanziari nel suo libro “Day Trading With Short-Term Price Patterns and Opening Range Breakout”, pubblicato nel 1990.

Per individuare i momenti di svolta del mercato, alcuni trader hanno adottato l’approccio delle onde filtrate e ora utilizzano gli intervalli reali medi (ATR) piuttosto che le variazioni percentuali. In base a questa strategia, una nuova onda rialzista inizia quando i prezzi si allontanano di tre average true range dalla chiusura più bassa. Nel momento in cui il prezzo scende di tre intervalli reali medi al di sotto della chiusura più alta dall’inizio dell’onda rialzista, ha luogo una nuova onda ribassista.

Conclusioni

Il trader creativo ha a disposizione un numero infinito di opportunità di guadagno, tutte rese possibili dal potenziale illimitato di questo strumento adattabile. Si tratta inoltre di un’indicazione preziosa da seguire per gli investitori di lungo periodo, che dovrebbero prevedere periodi di aumento della volatilità ogni volta che il valore dell’ATR è rimasto ragionevolmente costante per lunghi periodi di tempo.

L’investitore dovrebbe infatti prevedere periodi di maggiore volatilità. In questo modo, l’investitore sarebbe preparato ad affrontare un andamento irregolare del mercato, evitando così di farsi prendere dal panico durante le cadute o di lasciarsi trasportare da un eccessivo entusiasmo nel caso in cui il mercato dovesse salire.

*NB: Le riflessioni e le analisi condivise sono da intendere ad esclusivo scopo divulgativo. Quanto esposto non vuole quindi essere un consiglio finanziario o di investimento e non va interpretato come tale. Ricorda sempre che le scelte riguardo i propri capitali di rischio devono essere frutto di ricerche e analisi personali. L’invito è pertanto quello di fare sempre le proprie ricerche in autonomia.