Come utilizzare Stop Loss e Take Profit nel trading di criptovalute ma non solo: guida semplice, completa e step-by-step.

Nell’articolo di oggi, approfondiremo gli ordini stop-loss e take-profit, strumenti che possono semplificare notevolmente la gestione del rischio.

Più di una settimana fa, ti abbiamo presentato il concetto di gestione del rischio e come puoi usarlo per migliorare il tuo trading. Nell’articolo di oggi, approfondiremo gli ordini stop-loss e take-profit, strumenti che possono aiutarti ad eliminare – o semplicemente mitigare – l’aspetto emozionale dal trading di qualsiasi asset. Immergiamoci!

Table of Contents

Ordini Stop Loss e Take Profit nei mercati Cripto e Forex: ecco cosa sono

Gli ordini stop-loss e take-profit sono modi con cui un trader chiude automaticamente una posizione aperta quando l’operazione raggiunge un determinato livello di prezzo. Utilizzando strumenti come questi, i trader possono entrare in operazioni e passare ad altre attività senza doversi preoccupare del calo o dell’aumento imprevisto del mercato. Un ordine take-profit bloccherà i profitti quando il prezzo raggiunge l’obiettivo dell’operazione, mentre un ordine stop loss serve ad accettare una perdita, e proteggere il trader da ulteriori ribassi.

Diamo un’occhiata a come utilizzare questi ordini nella pratica!

Come si impostano Stop Loss e Take Profit nei mercati Cripto e Forex?

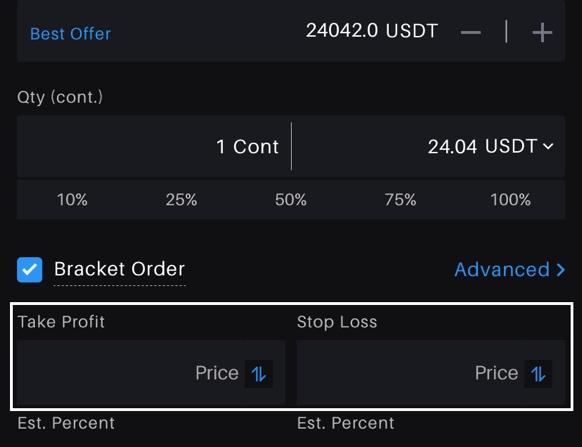

Il metodo per piazzare stop loss e ordini take-profit varia leggermente da piattaforma a piattaforma. La maggior parte delle piattaforme di trading utilizza una configurazione come quella qui sotto, in cui puoi già compilare i tuoi livelli TP e SL quando apri la posizione. L’aspetto esatto dell’interfaccia può variare, ma l’idea rimane la stessa.

I trader posizionano i loro livelli di take-profit e stop loss in base agli obiettivi di prezzo, sia che il mercato vada verso l’alto, che vada verso il basso. Scelgono i loro obiettivi tramite tutti i tipi di analisi a loro disposizione, che si tratti di price action, medie mobili o indice di forza relativa.

Perché piazzare uno stop loss?

I trader utilizzano gli stop loss per chiudere automaticamente una posizione quando il trade diventa negativo per prevenire ulteriori perdite. Utilizzando uno stop loss, un trader può concentrarsi su altre attività, senza doversi preoccupare di essere liquidato.

Perché posizionare un take profit?

I trader hanno obiettivi ben precisi per quanto riguarda i propri profitti, quando il trade va a loro favore. Utilizzando gli ordini take-profit, la piattaforma di trading chiude automaticamente la posizione quando il prezzo raggiunge il livello desiderato.

Tipi di Stop Loss

Esistono diversi tipi di ordini stop loss utilizzati in diverse situazioni. Questi includono ordini sell-stop, ordini stop-limit e ordini trailing-stop. Entriamo in quali sono le differenze!

Ordine Sell Stop

Un ordine di vendita stop (noto anche come ordine di mercato stop) viene utilizzato per vendere un bene al prezzo di mercato quando il bene raggiunge un prezzo specifico. Questo prezzo preimpostato è chiamato prezzo di stop. Una volta attivato lo stop, l’ordine viene eseguito e l’attività viene venduta al miglior prezzo di mercato disponibile.

Ordine Stop Limits

Un ordine stop limit è molto simile a un ordine stop market, con l’unica differenza che è rappresentata dall’esecuzione. Anziché vendere l’asset al prezzo di mercato, viene effettuato un ordine di vendita con limite. Ciò significa che l’ordine verrà evaso solo se l’asset raggiunge il prezzo predeterminato.

Per questo motivo, molte persone preferiscono utilizzare gli ordini sell stop rispetto all’ordine stop limits, poiché gli ordini limite la maggior parte delle volte vanno a vuoto. Quando il prezzo di mercato scende rapidamente, gli ordini di vendita limite di solito non vengono eseguiti, e i trader sono quindi costretti a tenersi una posizione al ribasso inaspettata. L’utilizzo di ordini sell-stop garantisce la chiusura della posizione al miglior prezzo disponibile.

Ordine Trailing Stop

Infine, un ordine di stop che sta guadagnando popolarità ultimamente è l’ordine trailing stop. Questo tipo di ordine utilizza una percentuale fissa inferiore al prezzo di mercato e si adegua solo al rialzo. Ad esempio, quando qualcuno entra in un trade long di Ethereum a $1.000 con un trailing stop del 5%, lo stop è a $950. Ora, quando il prezzo sale del 15% a $1.150, lo stop loss sale con esso e viene automaticamente regolato a $1.092.

Se il prezzo inizia a scendere, lo stop loss non tornerà al ribasso e lo scambio verrà eseguito come ordine di mercato a $1.092. Questo ordine stop è utilizzato dai trader che seguono da vicino la tendenza, ovvero che amano mantenere una posizione aperta più a lungo, senza dover regolare frequentemente lo stop.

Esempi di posizionamento di strategie di stop loss

Ci sono molti modi per utilizzare gli stop loss. Nell’articolo di oggi, ci concentreremo su alcune delle strategie più utilizzate. Indipendentemente dal fatto che facciamo trading sul rimbalzo, sul breakout o sull’inversione di tendenza, avere uno stop loss attivo è fondamentale. In ogni caso, si tratta di impostare un livello per chiudere un trade, se il prezzo va contro le tue previsioni.

Trading sul rimbalzo

Quando si fa trading sul rimbalzo, il punto più logico in cui mettere lo stop è al di sotto del minimo, e molti trader fanno proprio questo. Di solito, il prezzo rimbalza dai livelli di supporto e i trader cercano di allungare quel rimbalzo.

Ma è importante non fermarsi al di sotto dei minimi alla cieca. Nell’esempio sopra, l’autore di questo articolo ha effettuato uno scambio solo dopo che è stato realizzato un minimo più alto, che funge da conferma di un effettivo rimbalzo. Se un trader posiziona il suo ordine alla cieca dopo il primo rimbalzo, il suo trade potrebbe già interrompersi nell’area cerchiata. Se usi la struttura del mercato a livello tecnico come conferma, è bene avere alcune informazioni extra che suggeriscono l’imminenza di un rimbalzo. Questo nel tempo ti farà risparmiare un sacco di soldi.

Trading sul breakout

Posizionare il tuo ordine di stop mentre fai trading sul breakout può essere difficile, specialmente se stai tradando un asset in tendenza. La maggior parte dei trader posiziona i propri stop al di sotto del minimo precedente, ma questo non sempre funziona a tuo favore. Puoi posizionare il tuo ordine di stop al di sotto di determinate medie mobili o utilizzare invece un trailing stop quando la struttura del mercato non è favorevole.

Trading sull’inversione del trend (Failure Swing)

I Failure Swing sono un modello di previsione del prezzo popolare. Sempre più persone lo incorporano nelle loro analisi tecniche. In breve, questo modello viene utilizzato per evadere ordini di grandi dimensioni. Si verifica quando il prezzo viene spinto in zone di accumulazione, con il solo obiettivo di riempire altre posizioni.

In tempi di liquidità limitata, i venditori pianificano la pressione all’acquisto per evadere gli ordini. Non c’è un modo più semplice per farlo che usare gli ordini stop loss. Lo screenshot qui sotto è un esempio di un modello di Failure Swing ribassista, in cui il mercato ha portato la liquidità al di sopra dello swing massimo precedente prima di vendere.

Nel trading di questi SFP, i trader generalmente posizionano i loro stop al di sopra del nuovo massimo di oscillazione che si forma, dopo aver preso la propria liquidità. Questi scambi si svolgono rapidamente e idealmente si chiudono quando la correzione inizia a rallentare.

Teoria del profitto target

La teoria generale del profitto target parla di rischio e rendimento, come abbiamo discusso nel nostro recente articolo sulla gestione del rischio. Dopo aver posizionato il tuo ordine di stop e aver trovato un’area ragionevole di profitto, i trader devono valutare se il trade ha un rapporto rischio-rendimento accettabile, che corrisponda al loro tasso di vincita.

Gli obiettivi di profitto sono determinati analizzando le condizioni generali del mercato, l’azione dei prezzi, gli indicatori, il supporto e la resistenza e altre forme di analisi. I trader cercano di trovare aree in cui il prezzo avrà difficoltà a superarsi, e piazzano lì i loro ordini take-profit.

La regola dell’1%

La regola dell’1% è una perdita massima – generalmente concordata preventivamente – per operazione. Questa regola suggerisce che non dovresti mai permettere che uno scambio ti costi più dell’1% del tuo capitale di trading. Ad esempio, se Marco fa trading con 25.000 euro, non dovrebbe mai perdere più di 250 euro per operazione.

Questa regola può essere utilizzata per calcolare la dimensione della tua posizione di trading, osservando il tuo prezzo di entrata e dove si trova il tuo stop loss. Se lo stop loss di Marco è inferiore del 5% rispetto alla sua entrata, la dimensione della sua posizione dovrebbe essere di 250 * 20 = 5000 euro. Quando raggiungerà il suo stop loss, la perdita ammonterà a 250 euro, ovvero l’1% del suo conto di trading.

Considerazioni finali

Gli ordini Take profit e Stop Loss sono strumenti eccellenti per automatizzare una piccola parte del tuo trading. Utilizzando strumenti come questi, i trader possono entrare correttamente in determinate operazioni e passare ad altre attività senza doversi preoccupare di improvvisi cambiamenti dei prezzi. L’ordine take-profit bloccherà i profitti quando il prezzo raggiunge l’obiettivo dell’operazione, mentre l’ordine stop loss serve ad accettare una perdita, e proteggere il trader da ulteriori ribassi.

Dichiarazione di non responsabilità: questo articolo si basa sulla mia conoscenza limitata e sulla mia personale esperienza. È stato scritto per scopi didattici. Non deve essere interpretato come un consiglio finanziario.